Sono disponibili qui le slides (solo i grafici) relative alla lezione «Russia: Political and Economic Overview», tenuta presso l’Alta Scuola impresa e società (ALTIS) dell’Università Cattolica del Sacro Cuore di Milano il 7 maggio 2014.

Sono disponibili qui le slides (solo i grafici) relative alla lezione «Russia: Political and Economic Overview», tenuta presso l’Alta Scuola impresa e società (ALTIS) dell’Università Cattolica del Sacro Cuore di Milano il 7 maggio 2014.

Le rinnovabili sarebbero in teoria un’ottima fonte: l’energia del sole e i suoi derivati sono gratuiti e disponibili quasi ovunque. Il contrario del petrolio, insomma. Eppure la loro diffusione, soprattutto in Europa, è essenzialmente collegata a fastidiosi sussidi, rendite di posizione e aumento del costo dell’energia.

Le rinnovabili sarebbero in teoria un’ottima fonte: l’energia del sole e i suoi derivati sono gratuiti e disponibili quasi ovunque. Il contrario del petrolio, insomma. Eppure la loro diffusione, soprattutto in Europa, è essenzialmente collegata a fastidiosi sussidi, rendite di posizione e aumento del costo dell’energia.

Per essere davvero sostenibili, ossia competitivi in termini di costo, solare ed eolico avrebbero bisogno di capacità di accumulo in grado di ovviare alla loro naturale intermittenza. Il nodo restano così le batterie, che restano troppo costose e ingombranti per una diffusione capillare e su vasta scala.

Come riportato da Nick Butler, uno studio pubblicato su Nature e uno pubblicato su Nature Chemistry aprono nuove e interessanti possibilità. Dettagli a parte, le grandi università statunitensi, come le loro controparti britanniche e cinesi, stanno investendo sistematicamente in ricerca nel settore e l’arrivo di una soluzione tecnica industrializzabile è probabilmente giusto questione di tempo.

La messa a punto di una tecnologia competitiva in termini di costo avrebbe conseguenze molto rilevanti sul mondo dell’energia:

Ad oggi, gli idrocarburi mantengono un saldo margine competitivo ed è difficile dire quando (anni? decenni?) perderanno la propria centralità nei consumi energetici. Di certo, per i Paesi produttori si tratta di un sfida di lungo periodo dai contorni particolarmente preoccupanti: una batteria potrebbe cambiare per sempre la geopolitica dell’energia.

A partire da oggi sono disponibili online i dati relativi al riempiemento degli stoccaggi ucraini, con aggiornamento settimanale. La disponibilità dei dati è arrivata in seguito a un accordo tra Naftogaz e Gas Infrastructure Europe (GIE), l’associazione di categoria a livello europeo.

A partire da oggi sono disponibili online i dati relativi al riempiemento degli stoccaggi ucraini, con aggiornamento settimanale. La disponibilità dei dati è arrivata in seguito a un accordo tra Naftogaz e Gas Infrastructure Europe (GIE), l’associazione di categoria a livello europeo.

Attraverso la propria sotto-organizzazione Gas Storage Europe (GSE), GIE pubblica un database costantemente aggiornato relativo al tasso di riempimento degli stoccaggi di tutti i Paesi UE.

Gli stoccaggi ucraini hanno una capacità massima di 32 Gmc e rappresentano un elemento fondamentale per garantire la stabilità durante la stagione invernale dei flussi di gas russo diretti in Europa. Attualmente il livello è di 8,5 Gmc, compatibile con la stagione corrente, considerando che le operazioni di riempimento si concentrano soprattutto nel periodo estivo.

Il monitoraggio costante della loro capacità sarà un elemento cruciale per valutare l’evoluzione dei rapporti tra la Russia, che dovrà fornire il gas da stoccare, e l’Ucraina, che dovrà trovare un soluzione per conciliare il proprio ruolo di consumatore e quello di Paese di transito.

Ps: GSE pubblica anche un’interessante mappa della capacità di stoccaggio a livello europeo, con relativo database.

South Stream ha comunicato nei giorni scorsi la firma di un memorandum tra Gazprom e l’austriaca OMV che prevede l’arrivo all’hub di Baumgarten di 32 Gmc di gas all’anno, pari alla metà dei volumi trasportati dal nuovo gasdotto.

South Stream ha comunicato nei giorni scorsi la firma di un memorandum tra Gazprom e l’austriaca OMV che prevede l’arrivo all’hub di Baumgarten di 32 Gmc di gas all’anno, pari alla metà dei volumi trasportati dal nuovo gasdotto.

L’annucio segna l’ennesimo aggiornamento del tracciato via terra del gasdotto, variato anche in funzione del variare degli allineamenti tra i Paesi balcanici e la Russia negli ultimi anni.

Nella nuova versione il gas russo attraverserà la Bulgaria, la Serbia, l’Ungheria e arriverà in Austria. Esce così ridimensionato essenzialmente l’ipotetico ruolo della Slovenia, attraverso cui si era dichiarato di voler far passare il grosso dei volumi diretti in Italia.

L’annuncio ha fatto parlare di marginalizzazione dell’Italia, in seguito al mancato sostegno di Roma al gasdotto in vista del prossimo G8-1. Guardando più da vicino la questione, non sembrano però esistere i presupposti affinché l’Italia sia esclusa.

L’obiettivo di Gazprom è portare sui mercati dell’Europa occidentale il gas russo senza dipendere la transito in Ucraina. Questo obiettivo è stato in gran parte raggiunto rispetto al primo mercato europeo del gas russo, la Germania (Nord Stream), ma non rispetto al secondo, l’Italia.

Numeri alla mano, le importazioni italiane di gas russo sono in media tra i 20 e i 25 Gmc all’anno, tutti in transito dall’Ucraina. Per raggiungere i piani di Gazprom (tralasciamo la questione regolatoria), un terzo della capacità di South Stream servirà a rifornire il mercato italiano, a prescindere dal tracciato che seguirà per reggiungerlo.

Giova anche ricordare che dall’hub di Baumgarten transitano già oggi tutti i volumi diretti in Italia e in ingresso sulla nostra rete al Tarvisio. Per gli approvvigionamenti italiani, il “nuovo” tracciato non cambia assolutamente nulla rispetto alla situazione attuale, se non che i flussi saranno più affidabili, non passando dall’Ucraina.

Anche sul piano industriale continua peraltro la partecipazione italiana al progetto. Dopo essersi aggiudicata la posa della prima linea per 2 miliardi di euro, Saipem ha siglato anche un contratto per fornire 400 milioni di euro di servizi a Allseas, che poserà la seconda linea.

Segnalo la pubblicazione da parte della DG per le risorse minerarie ed energetiche del MiSE del Rapporto annuale 2014.

Segnalo la pubblicazione da parte della DG per le risorse minerarie ed energetiche del MiSE del Rapporto annuale 2014.

Il rapporto è un’utile collezione di dati relativi alle esplorazioni, produzioni e riserve di idrocarburi in Italia. Il documento copre anche le questioni relative alle royalties, alla struttura della DG e alle attività di monitoraggio nazionale e internazionale.

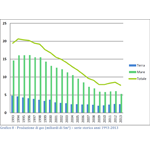

Riproduco un’interessante immagine che illustra l’andamento della produzione di gas naturale in Italia. Si tratta della nota tendenza alla contrazione della base produttiva nazionale: un dato che ormai si considera a pieno titolo strutturale.

Tuttavia, guardando al piano decennale di Snam Rete Gas, si scopre che per il breve periodo (2017) è previsto un piccolo rimbalzo a 9 Gmc nel 2017, seguito però da una contrazione a 6,5 Gmc nel giro di pochi anni (2023), probabilmente irreversibile.

Tuttavia, guardando al piano decennale di Snam Rete Gas, si scopre che per il breve periodo (2017) è previsto un piccolo rimbalzo a 9 Gmc nel 2017, seguito però da una contrazione a 6,5 Gmc nel giro di pochi anni (2023), probabilmente irreversibile.

Magari senza fretta, ma aumentare e diversificare la capacità di importazione sembra essere una necessità nel progettare il futuro del sistema italiano.

Si starebbe profilando all’orizzonte l’Airbus dell’energia paventato qualche tempo fa dal presidente Hollande senza grandi riscontri dalla controparte tedesca. Si tratterebbe della cessione da parte di Alstom delle attività industriali nel comparto energia alla tedesca Siemens.

Si starebbe profilando all’orizzonte l’Airbus dell’energia paventato qualche tempo fa dal presidente Hollande senza grandi riscontri dalla controparte tedesca. Si tratterebbe della cessione da parte di Alstom delle attività industriali nel comparto energia alla tedesca Siemens.

Procediamo con ordine. Alstom è un colosso industriale francese interamente privato con due grandi linee di attività: i trasporti, sopratttutto su rotaia, e l’energia, con una specializzazione nella costruzione di centrali a gas e idroelettiche e del trasporto elettrico.

A causa della crisi, Alstom è diventata un obiettivo per acquisizioni internazionali. A farsi avanti è stata General Electric, la multinazionale statunitense con importanti attività nel settore energia, tra cui una leadership nel settore delle turbine a gas (vedi alla voce Nuovo Pignone). GE comprerebbe tutto il settore energia, versando circa 10 miliardi di euro.

Qualche giorno fa è arrivata la controproposta di Siemes, il colosso tedesco con diverse linee di attività, tra cui l’energia e i trasporti. I tedeschi rileverebbero tutte le attività relative all’energia, cedendo al contempo ad Alstom le proprie attività nel settore ferroviario. In questo modo si creerebbero non uno, ma due Airbus: uno dell’industria energetica, l’altro dell’industria ferroviaria.

La decisione è attesa per la mattina del 30 aprile ed è particolarmente difficile. Non solo perché Alstom ha importanti attività nell’industria nucleare, che in ogni caso potrebbero essere cedute a EDF o Areva in quanto strategiche. Ma anche perché in teoria il governo francese non ha margine di decisione, in quanto privo di partecipazioni azionarie nell’azienda (l’azionista di maggioranza è invece Bouygues).

Nel complesso, la scelta di GE sembra essere premiata sia dai mercati sia dalla logica industriale (le attività di GE e Alstom sono più complementari di quelle Siemens e Alstom) e sarebbe al momento preferita da Alstom. Le pressioni politiche su Hollande sono però molto forti e il presidente potrebbe cercare di influenzare indirettamente Alstom e Bouygues, a cominciare dalla questione delle commesse pubbliche.

Un punto però sembra chiaro: le attività industriali nel settore energia di Alstom saranno vendute e i vertici aziendali hanno tutto l’interesse a far salire l’offerta di GE. Se vincesse l’ipotesi-Siemens, tuttavia, ancora una volta i potenziali investitori internazionali vedrebbero saltare un progetto in Francia a causa dell’ingerenza del governo (v. Enel). E il nuovo “Airbus dell’energia” sarebbe un purosangue tedesco, con buona pace dell’Eliseo.