Segnalo una breve e interessante analisi di Markus Jaeger (DB) su vincitori e perdenti tra i Paesi emergenti di una riduzione dei prezzi delle materie prime.

Segnalo una breve e interessante analisi di Markus Jaeger (DB) su vincitori e perdenti tra i Paesi emergenti di una riduzione dei prezzi delle materie prime.

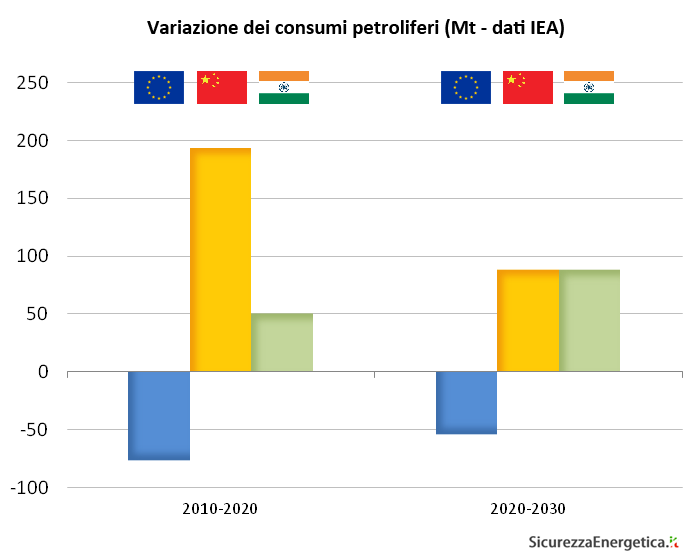

L’analisi parte dalla considerazione che il diffuso processo di industrializzazione ha negli ultimi anni spinto verso l’alto le quotazioni delle materie prime, energetiche e non, necessarie a sostenere consumi crescenti.

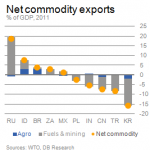

La tendenza è data per acquisita, ma nell’ipotesi di prezzi in discesa, chi sarebbe a beneficiarne? Jaeger indica Turchia e Corea del Sud tra i grandi vincitori, avvantaggiati soprattutto sul fronte del costo dell’energia.

Tra i perdenti ci sarebbero invece Indonesia, Brasile, Sudafrica, ma soprattutto Russia. Perché se l’energia pesa sulla crescita degli importatori, nell’ultimo decennio è stata anche il vero motore dell’ecnonomia russa.

Secondo DB, agli attuali livelli di prezzo del greggio, la Russia sarà in attivo di partite correnti anche nel 2013-2014. Senza la componente energetica, il passivo sarebbe pari al 15% del PIL. Assumento la domanda di importazione come stabile, con quotazioni intorno agli 80 dollari al barile, il passivo (energia inclusa) sarebbe il 3% del PIL.

Secondo DB, agli attuali livelli di prezzo del greggio, la Russia sarà in attivo di partite correnti anche nel 2013-2014. Senza la componente energetica, il passivo sarebbe pari al 15% del PIL. Assumento la domanda di importazione come stabile, con quotazioni intorno agli 80 dollari al barile, il passivo (energia inclusa) sarebbe il 3% del PIL.

Senza il gettito delle materie prime energetiche, il bilancio pubblico russo sarebbe oggi in passivo del 10% del PIL. Tuttavia, in caso di calo dei prezzi delle materie prime, la situazione russa non sarebbe drammatica: le metriche di finanza pubblica russa sono ottime. Grandi riserve di valuta (500 miliardi di dollari) e bassissimo indebitamento (12%) lasciano ampi margini di manovra.

La situazione sarebbe critica solo in caso di calo drastico e prolungato, tale dal imporre correzioni strutturali alla spesa pubblica russa. Ma in un contesto del genere, le difficoltà della Russia sarebbero forse il meno, perché probabilmente saremmo nel mezzo di una pesante recessione globale.