In Ucraina, la situazione sul terreno sembra finalmente migliorare. E le possibilità che si arrivi a un compromesso sulla questione delle forniture per quest’inverno si fanno più concrete.

In Ucraina, la situazione sul terreno sembra finalmente migliorare. E le possibilità che si arrivi a un compromesso sulla questione delle forniture per quest’inverno si fanno più concrete.

Nonostante quanto sostenuto da alcuni, fare a meno del gas russo per i Paesi europei sarebbe molto complesso, molto costoso e non alla portata di tutti.

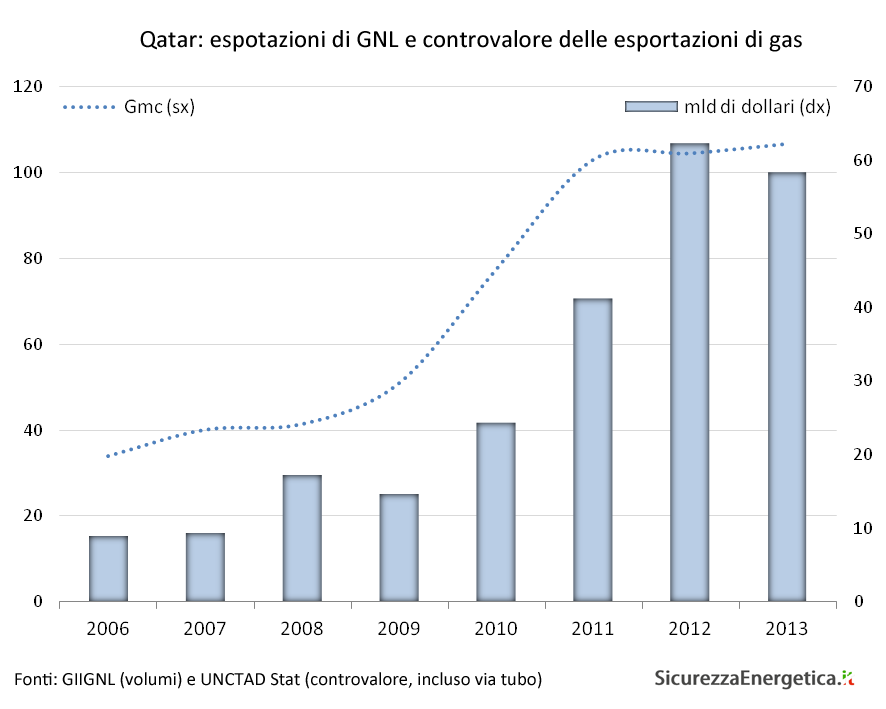

In primo luogo, perché per aumentare le importazioni di GNL occorrerebbe pagare i carichi addizionali a prezzi di mercato. Ammesso che si trovino, peraltro. Tradotto in euro, diverse decine di miliardi di euro di passivo commerciale in più, da scaricare sugli utenti finali. Via tariffa o via fiscalità generale, cambia poco.

In secondo luogo, perché i terminali di rigassificazione sono soprattutto in Spagna e Regno Unito, ma gli importatori di gas russo si trovano in Europa centrale e orientale. E non ci sono infrastrutture di trasporto adeguate, nel mezzo.

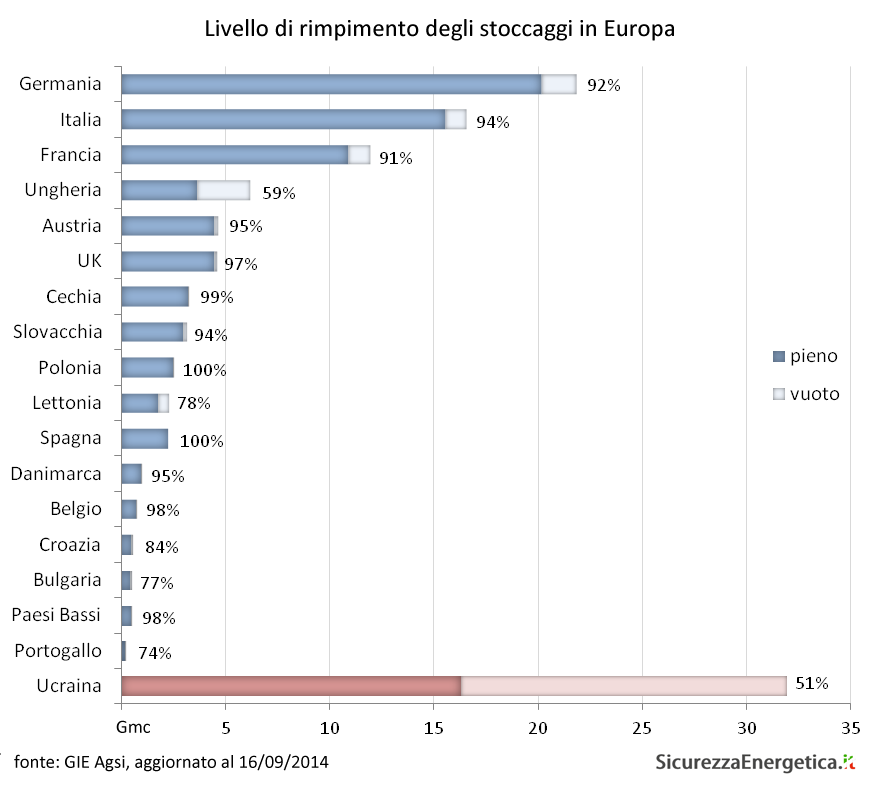

Insomma, alla fine del gas russo ne abbiamo bisogno, per scaldare il prossimo inverno e per farlo senza peggiorare una situazione economica di certo non rosea. C’è un particolare tecnico però da tenere in considerazione: gli stoccaggi, fondamentali per soddisfare la domanda di gas durante i mesi estivi invernali. E che in questa stagione dovrebbero essere praticamente al massimo.

Secondo i dati GIE, in UE solo un Paese è attualmente in una situazione critica, l’Ungheria, che ha gli stoccaggi pieni a meno del 60%. Fuori dai nostri confini, il problema è naturalmente l’Ucraina, che ha gli stoccaggi letteralmente mezzi vuoti e solo un paio di mesi utili per riempirli, prima che arrivi il freddo.

Tecnicamente, sarebbe anche possibile, secondo i dati ufficiali: con una capacità di iniezione massima di 285 Mmc al giorno e 15,5 Gmc da riempire, ci vorrebbero 54 giorni (in teoria). Ma ci vorrebbe anche il gas russo da metterci dentro e, va da sé, la liquidità per pagarlo. E io ho già un’idea di chi ce lo metterà, alla fine…