L’arrivo di un compromesso tra le fazioni libiche non troppo sgradite all’Occidente e alla Lega Araba parrebbe avvicinarsi, anche se restano tante incognite. Prima tra tutte, la possibilità che in sostegno del nuovo governo di unità nazionale possa arrivare una missione internazionale, come da tempo invocato dal governo di Tobruk. Intanto, ieri il Consiglio dell’UE ha dato il via libera alla seconda fase della missione navale nel Mediterraneo, che ora agirà fino al limite delle acque territoriali libiche.

L’arrivo di un compromesso tra le fazioni libiche non troppo sgradite all’Occidente e alla Lega Araba parrebbe avvicinarsi, anche se restano tante incognite. Prima tra tutte, la possibilità che in sostegno del nuovo governo di unità nazionale possa arrivare una missione internazionale, come da tempo invocato dal governo di Tobruk. Intanto, ieri il Consiglio dell’UE ha dato il via libera alla seconda fase della missione navale nel Mediterraneo, che ora agirà fino al limite delle acque territoriali libiche.

Qualunque sviluppo arriverà nei prossimi mesi, il caos libico sembra destinato a continuare ancora a lungo. Intanto, l’Italia resta naturalmente in prima fila tra i Paesi più interessati a una stabilizzazione della Libia, non solo per bloccare i flussi immigratori ma anche per garantire la stabilità dei flussi energetici dal Paese nordafricano.

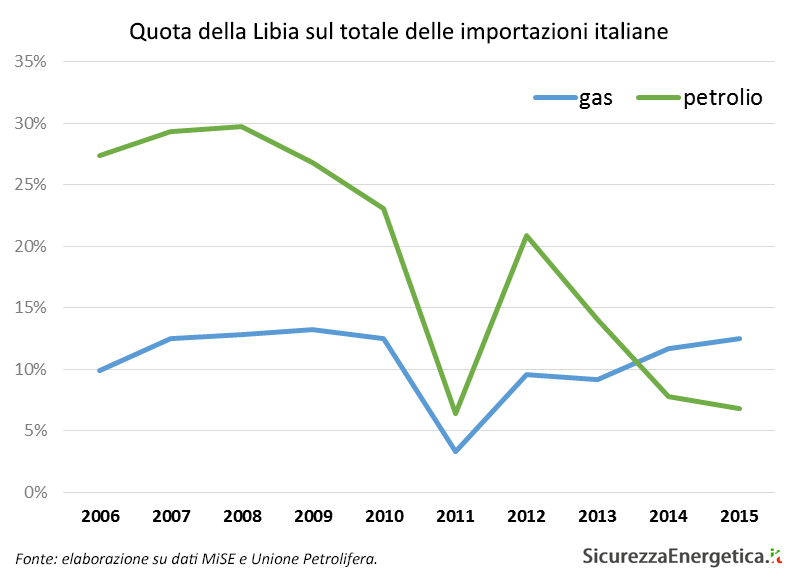

Guardando al ruolo della Libia nell’approvvigionamento energetico nazionale negli ultimi anni, emergono due fatti rilevanti. Il primo è che il gas e il petrolio libico sono importanti, ma non fondamentali per la sicurezza energetica italiana.

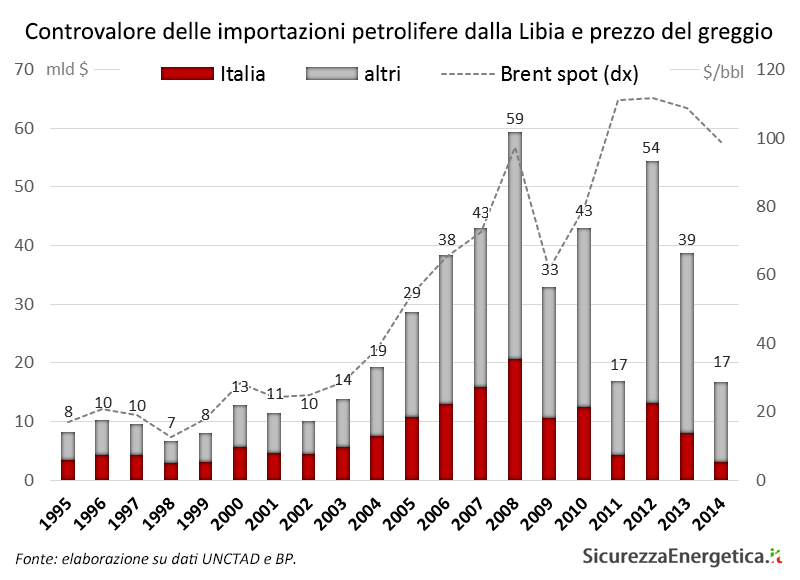

Nel 2008, i flussi dalla Libia sono arrivate a rappresentare il 30% (24,5 Mt) del greggio importato e il 13% (9,6 Gmc) del gas importato in Italia. Con lo scoppio della guerra civile, i flussi dalla Libia sono crollati, senza tuttavia conseguenze rilevanti per gli approvvigionamenti italiani. Nel caso del petrolio, per via dell’esistenza di un mercato globale liquido, mentre nel caso del gas per via dell’esistenza di un sistema di importazione ampio e diversificato.

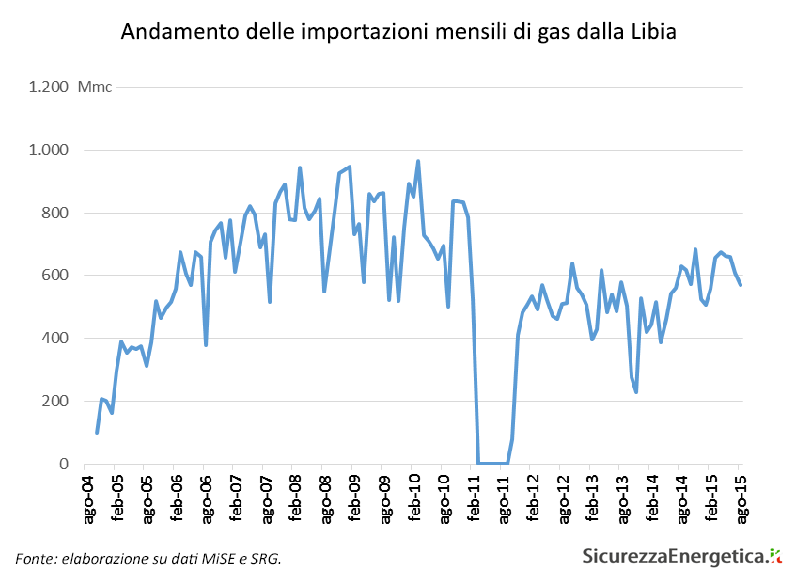

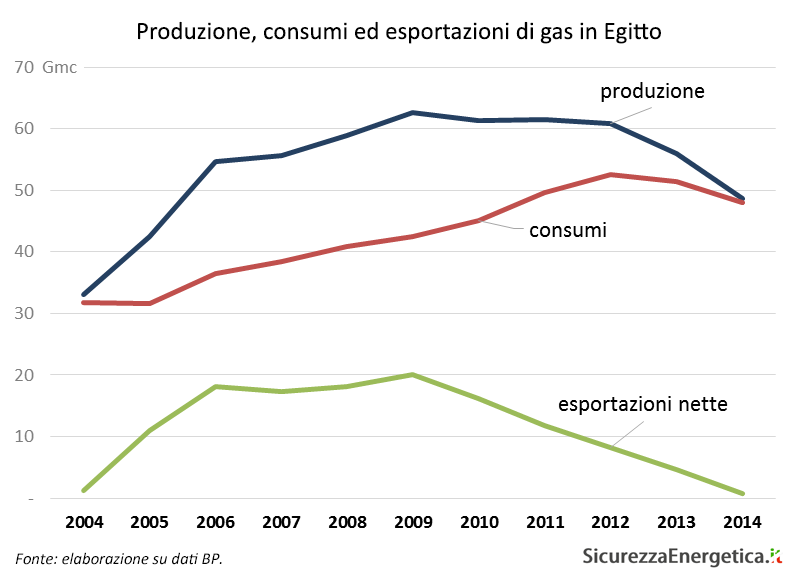

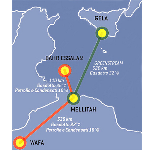

Il secondo fatto rilevante è che i flussi dalla Libia sono continuati in modo notevolmente stabile anche nell’epoca post-Gheddafi, nonostante la guerra civile. In particolare, il gas naturale ha ripreso a fluire (oscillando su base stagionale) a circa due terzi della capacità massima del gasdotto Green Stream, ossia a un ritmo di circa 500 Mmc al mese. A riprova del fatto che i giacimenti – Mellitah è offshore, ma gli impianti sono sulla costa – e le infrastrutture di trasporto sono stati adeguatamente protetti anche nel vuoto di potere formale della Libia post-Gheddafi.

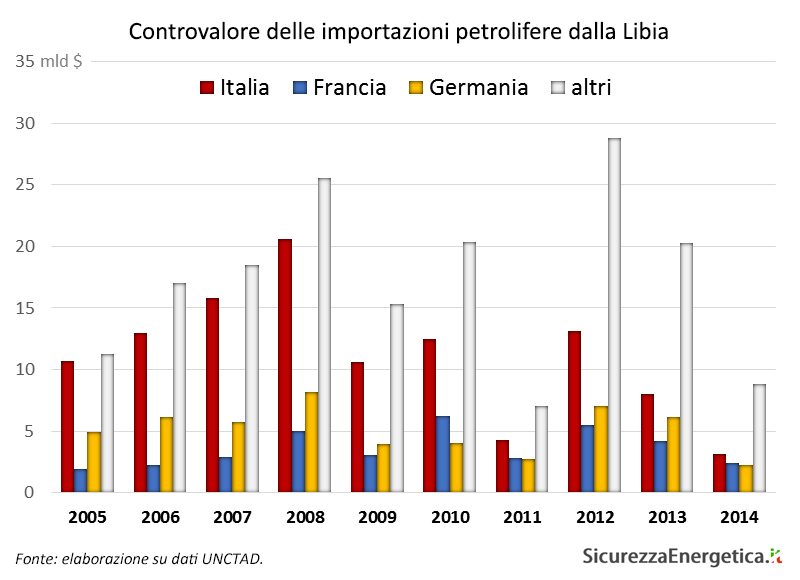

Che le infrastrutture energetiche siano ancora tutto sommato integre dopo quattro anni di guerra non deve stupire: le esportazioni di idrocarburi rappresentano infatti l’unica fonte di liquidità legale ancora in piedi per l’economia libica. Le esportazioni di petrolio vanno avanti essenzialmente dai terminali della parte orientale del Paese, sotto controllo del governo di Tobruk. Le esportazioni di gas avvengono invece esclusivamente dal gasdotto verso l’Italia ubicato nella parte occidentale, sotto il controllo del governo di Tripoli. Le rendite derivanti dalle esportazioni confluiscono, tutte insieme, nei conti nella Banca centrale libica, che poi le smista alle diverse fazioni che controllano le differenti regioni del Paese.

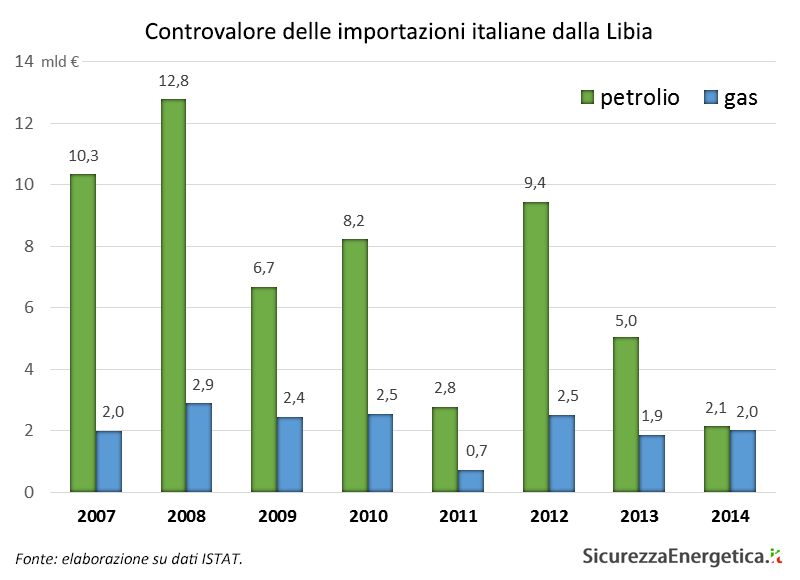

Il danneggiamento di alcune infrastrutture di produzione ed esportazione petrolifera ha ridotto le esportazioni di greggio, aumentando l’importanza relativa delle esportazioni di gas, più stabili in controvalore e in volumi. Tuttavia il petrolio, esportato non solo in Italia, resta la fonte principale di finanziamento di tutte le fazioni impegnate nella guerra civile.

Il valore totale delle rendite da esportazione petrolifera è stato anche influenzato profondamente dall’andamento delle quotazioni petrolifere. In particolare, nell’ultimo anno il crollo dei prezzi del greggio si è sommato alla riduzione dei volumi riducendo la nuova liquidità disponibile per la Banca centrale libica, costretta ad attingere anche alle riserve. Una tendenza che potrebbe continuare nei prossimi anni, data la possibile perdurante debolezza dei prezzi del greggio e la consistenza delle riserve finanziarie (76,6 miliardi di dollari a fine 2014) .

Nel complesso, l’esposizione della sicurezza italiana rispetto a un rischio di interruzione dei flussi dalla Libia è tutto sommato contenuta (sempre ammesso che le esportazioni di gas dall’Algeria attraverso la Tunisia restino stabili). Viceversa, l’importanza dell’accesso al mercato italiano per le diverse fazioni al potere in Libia continua a crescere, anche considerando che attualmente l’altra forma di finanziamento oltre agli idrocarburi è quella derivante dal transito dei migranti. Un’attività che nei prossimi mesi, tra inverno incipiente e missione EUnavfor Med, è con ogni probabilità destinata a conoscere una contrazione.

PS: qui il file excel coi dati relativi alle importazioni petrolifere dalla Libia dal 1995 al 2014, divise per Paese.