Nick Butler ha pubblicato questa mattina sul FT un’ipotesi che girava nell’aria da qualche tempo: il fatto che alla storica privatizzazione del 5% di Saudi Aramco, prevista forse già per il 2018, non siano azionisti sulla borsa di Londra o New York, ma il Governo cinese.

L’operazione varrebbe 100 miliardi di dollari secondo i sauditi, tra 44 e 55 secondo il FT. In ogni caso, una cifra ampiamente alla portata della disponibilità liquida di Pechino e del volume di investimenti esteri delle sue aziende, considerando che il flusso di acquisizioni cinesi nel primo semestre è stato pari a 48 miliardi di dollari.

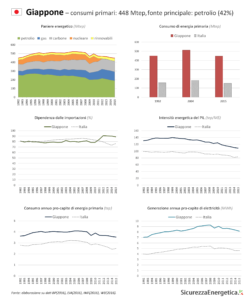

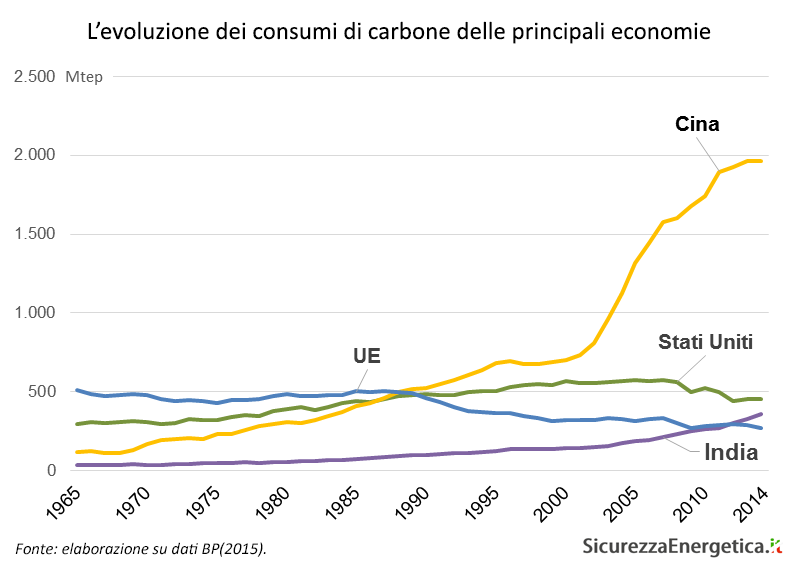

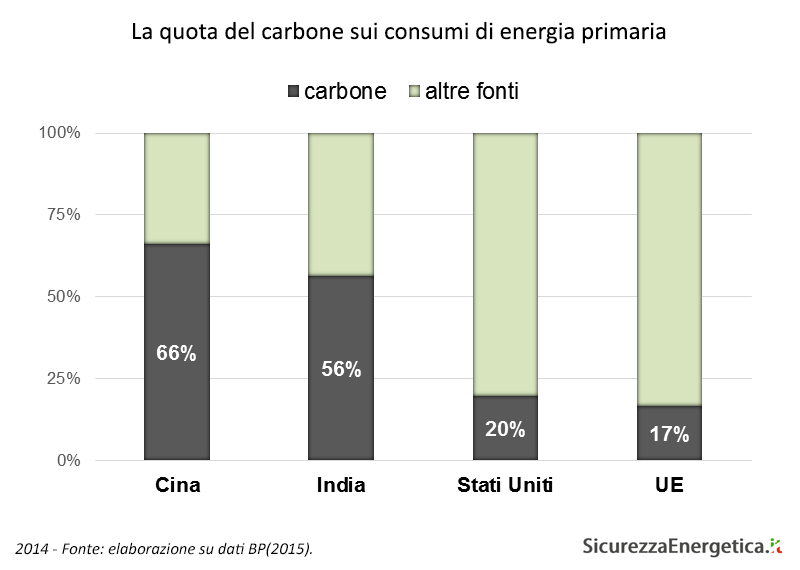

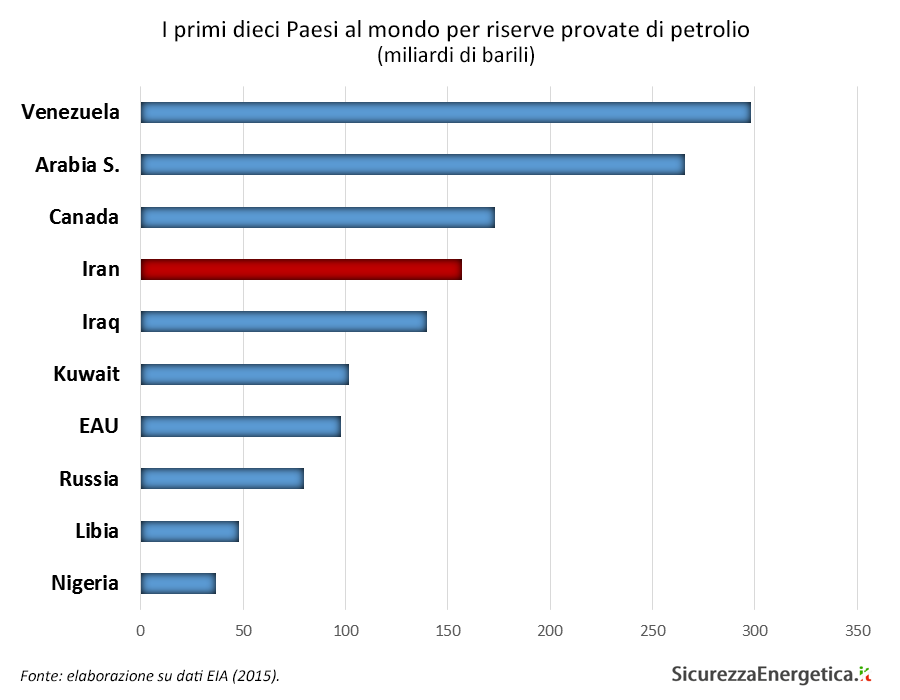

Secondo Butler, l’operazione sarebbe plausibile in quanto la Cina, con una produzione domestica destinata a calare, ha consumi petroliferi destinati a crescere costantemente, soprattutto per quanto riguarda la mobilità: nonostante lo sforzo a favore dell’auto elettrica, nel Paese sono arrivati sulle strade 24 milioni di veicoli nuovi nel solo 2016.

Con 8,4 Mbbbl/g già oggi è il secondo importatore al mondo dopo l’UE (11,5 Mbbl/g) e nel medio periodo diventerà quasi certamente il primo mercato globale, sia per dimensioni sia per volumi importati. Assicurarsi una quota di Saudi Aramco aprirebbe la porta a nuovi accordi bilaterali sino-sauditi, anche nel settore della raffinazione.

Resta tutta da valutare l’accettabilità politica delle conseguenze, sia per i sauditi (che farebbero un deciso passo a est nella ricerca di un nuovo protettore), sia per i cinesi (che si troverebbero invischiati ancora di più nelle dinamiche mediorientali, a dispetto delle loro politiche di basso profilo), sia per gli statunitensi (che si troverebbero sfidati pesantemente nella propria egemonia sul Golfo, con buona pace della dottrina Carter).

Che si tratti di una boutade funzionale alle trattative sulla quotazione (la piazza di Londra sembrava avvantaggiata rispetto a New York, la pubblicazione dell’ipotesi cinese potrebbe suonare da sveglia per l’Amministrazione di Washington) o di un’ipotesi in qualche modo fondata, la centralità del bacino atlantico per il mercato globale è ormai nei libri di storia. Resta da capire se la struttura di mercato globale e le istituzioni internazionali (IEA in primis) saranno in grado di fare posto ai nuovi grandi consumatori (Cina e India) mantenendo l’efficienza e la flessibilità mantenute nei decenni passati.