Sono disponibili qui le slides relative alla lezione «Geopolitics of energy», tenuta venerdì 24 aprile presso la Scuola Superiore Sant’Anna di Pisa, nell’ambito del master in Human Rights and Conflict Management.

Sono disponibili qui le slides relative alla lezione «Geopolitics of energy», tenuta venerdì 24 aprile presso la Scuola Superiore Sant’Anna di Pisa, nell’ambito del master in Human Rights and Conflict Management.

.

Sono disponibili qui le slides relative alla lezione «Geopolitics of energy», tenuta venerdì 24 aprile presso la Scuola Superiore Sant’Anna di Pisa, nell’ambito del master in Human Rights and Conflict Management.

Sono disponibili qui le slides relative alla lezione «Geopolitics of energy», tenuta venerdì 24 aprile presso la Scuola Superiore Sant’Anna di Pisa, nell’ambito del master in Human Rights and Conflict Management.

.

In un articolo su NaturalGasEurope, Sergio Matalucci ha raccolto cinque opinioni sull’azione della Commissione contro Gazprom. Qui sotto ripropongo la mia.

In un articolo su NaturalGasEurope, Sergio Matalucci ha raccolto cinque opinioni sull’azione della Commissione contro Gazprom. Qui sotto ripropongo la mia.

Will the move of European Commissioner for Competition Margrethe Vestager escalate tensions between Europe and Russia, and between Russia and Ukraine?

I don’t think that the Statement of Objections could be a game changer. Between Gazprom and its European customers there is a long term relationship, based on structural factors: huge Russian reserves of natural gas, existing infrastructure system, unavoidable European dependence on imports. Indeed, a large base for a common interest.

In any case, Gazprom’s business practices have already been changing for more than a decade. Destination clauses have been scrapped from contracts with Eni in 2003, for instance. And since the beginning of the economic crisis, intense renegotiations involved Gazprom and all its majors customers in Europe, leading to the introduction of a partial indexation to spot prices, in several cases. The EC’s action will accelerate an already existing pattern of inevitable evolution in the business model of Gazprom, at least in Europe.

The case is politically sensitive, of course. And in the short term it may significantly raise tensions between Bruxelles and Moscow, but long-term common interests are larger than short-term incidents. I think that a palatable solution for all the parties involved will emerge, eventually. As regards Ukrainian situation, at the moment I don’t see a significant risk of a spillover effect, since there is no connection between the two issues. By the way, Eastern European countries are already re-exporting Russian gas in Ukraine. However, if the situation worsens significantly, every issue may become more politicised. But this is another story.

Le risposte di Gilles Darmois, Irina Mironova, Stephen Blank e Sohbet Karbuz le trovate qui.

La DG Concorrenza della Commissione europea ha formalmente accusato Gazprom di abuso di posizione dominante, a quasi quattro anni dai blitz negli uffici europei di Gazprom e a tre anni dall’apertura dell’inchiesta (caso numero 39816). La notizia era peraltro trapelata già ieri.

La DG Concorrenza della Commissione europea ha formalmente accusato Gazprom di abuso di posizione dominante, a quasi quattro anni dai blitz negli uffici europei di Gazprom e a tre anni dall’apertura dell’inchiesta (caso numero 39816). La notizia era peraltro trapelata già ieri.

Secondo le accuse, Gazprom avrebbe ostacolato la libera circolazione del gas tra gli Stati membri (limitando le possibilità di ri-export). Inoltre, avrebbe praticato prezzi particolarmente elevati in alcuni mercati (attraverso formule di indicizzazione sgradite alla Commissione). Infine, avrebbe mantenuto il controllo sulle infrastrutture impedendo lo sviluppo della concorrenza. I mercati interessati sono Estonia, Lettonia, Lituania, Polonia, Cechia, Slovacchia, Ungheria e Bulgaria.

Ora Gazprom ha 3 mesi per rispondere alle accuse. Se giudicata colpevole, la società russa potrebbe affrontare una multa fino a circa 10 miliardi di dollari. In comunicato stampa, Gazprom ha definito le accuse infondate, difeso come legali le proprie pratiche e commerciali e – aspetto particolarmente sensibile dal punto di vista politico – ricordato che OAO Gazprom è una società russa a cui la Federazione attribuisce particolari funzioni sociali.

La partita è dunque inevitabilmente sul piano politico, nonostante assuma in questo caso il linguaggio del diritto. Non si registrano al momento reazioni ufficiali del governo russo, ma è inevitabile un inasprimento dei toni, quantomeno per ragioni di consenso interno.

Tuttavia occorre notare che, anche se la vicenda sarà fortemente mediatizzata, la reciproca dipendenza tra Gazprom e il mercato europeo crea un vincolo inevitabile alle cooperazione tra le parti. L’azione legale avrà in ogni caso un impatto inevitabile sul modello di business di Gazprom, una tendenza già in parte avviata.

Qui un po’ di fonti sulla notizia: FT, New York Times, RT, Reuters, Bloomberg, SQ, Repubblica.

La Commissione ha anche creato un’infografica per l’occasione, twittata dalla commissaria danese Margrethe Vestager:

Qui sotto invece un promemoria della struttura dell’approvvigionamento di gas naturale dell’UE nel 2014:

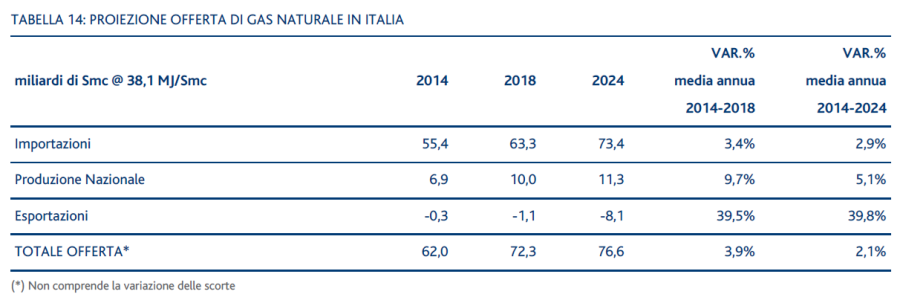

Snam Rete Gas ha appena pubblicato il proprio Piano decennale 2015-2024. Il documento è particolarmente interessante perché esplicita le aspettative di SRG relative all’evoluzione di domanda e offerta di gas nel medio periodo e rappresenta uno dei pochi esercizi in materia pubblicamente disponibili.

Snam Rete Gas ha appena pubblicato il proprio Piano decennale 2015-2024. Il documento è particolarmente interessante perché esplicita le aspettative di SRG relative all’evoluzione di domanda e offerta di gas nel medio periodo e rappresenta uno dei pochi esercizi in materia pubblicamente disponibili.

Dal punto di vista della domanda, SRG è ottimista circa il recupero dei consumi di gas, con un incremento medio annuo tra il 2014 e il 2024 del 2,1%, passando da 60,5 a 74,8 Gmc [i dati in questo blog sono riportati a 39 MJ/mc, mentre SRG li riporta a 38,1 MJ/mc: qui la spiegazione].

In particolare, l’aspettativa è di una crescita dei consumi delle centrali termoelettriche (+3,9% medio annuo, +8 Gmc), dovuto agli effetti dell’attesa ripresa economica sulla domanda totale di elettricità. Il secondo contributo in ordine di importanza è quello del residenziale (+1,3% medio annuo, +3,6 Gmc), dovuto principalmente al fatto che l’inverno 2014 è stato mite in modo anomalo. La domanda industriale è invece attesa stabile, a causa degli incrementi di efficienza nei processi produttivi.

Un ulteriore contributo all’aumento della domanda è atteso da settore trasporti, dove SRG prevede un aumento della domanda sia sotto forma di gas naturale compresso (la Panda a metano…) (+1,2 Gmc), sia sotto forma di GNL direttamente utilizzato da tir speciali e mezzi marittimi (e impianti industriali non connessi alla rete gas) (+0,9 Gmc).

Dato particolarmente rilevante per la sicurezza del sistema, «anche in prospettiva, la domanda giornaliera non subirà rilevanti variazioni rispetto ai valori massimi storici registrati fino al 2012». La domanda di gas è infatti molto variabile e il sistema è davvero messo alla prova solo in quei giorni invernali molto freddi in cui la domanda arriva a essere quasi il triplo di un giorno medio. Il sistema ha resistito bene al picco storico del 6 febbraio 2012 e una stabilizzazione della domanda giornaliera implica che il sistema possa essere in grado di affrontare nuovi picchi analoghi, a parità di condizioni (come lo stoccaggio).

Dal punto di vista dell’offerta, il dato che attrae maggiormente l’attenzione è l’attesa di un aumento significativo della produzione nazionale (+4,3 Gmc). Questo aumento sarebbe l’effetto combinato di una moderata contrazione della produzione di gas naturale (circa -0,7 Gmc) e di una forte diffusione della produzione di biometano (+5,0 Gmc, a fronte di una produzione oggi limitata).

All’aumento della produzione nazionale è previsto che si sommi anche un aumento delle importazioni di 17,6 Gmc, di cui 7,6 saranno destinati all’avvio del flusso di esportazioni verso la Svizzera e la Germania attraverso il Passo Gries.

Le previsioni proposte dal piano di SRG sono senza dubbio un riferimento autorevole e fondato metodologicamente. Esistono tuttavia alcuni punti particolarmente esposti a incertezza.

In primo luogo, la ripresa della domanda termoelettrica dipenderà molto da come saranno perseguiti a livello europeo e nazionale i nuovi obiettivi di riduzione delle emissioni al 2030, ossia da quanto si vorrà ancora sussidiare le rinnovabili e da quanto fortemente si deciderà di alzare il costo di emettere gas climalteranti (penalizzando più o meno il carbone rispetto al gas).

Un secondo punto delicato è quello della produzione di biometano. SRG è molto ottimista sulla capacità di realizzazione di nuova capacità nel corso dei prossimi dieci anni, ma molto dipenderà da quanto sarà forte l’intervento di sostegno pubblico al settore.

Un terzo punto delicato è quello dell’effettiva portata dei volumi esportati in direzione nord al Passo Gries. La capacità di trasporto sarà probabilmente disponibile appieno già all’inizio del prossimo decennio, ma l’entità dei volumi che saranno fisicamente in uscita a nord dipenderà molto dalle dinamiche della domanda negli altri mercati europei e dalla disponibilità su quei mercati di offerta alternativa a prezzi competitivi.

Tante variabili possono insomma intervenire, il che rende particolarmente utile l’obbligo di legge per SRG di aggiornare annualmente il piano decennale e sottoporlo a consultazione.

Mancano ancora molti dettagli, ma l’accordo con l’Iran include un progressivo superamento delle sanzioni, alcune delle quali sono in vigore dal 1979. In cambio di un rallentamento del programma nucleare e dell’accettazione di maggiori controlli internazionali, il governo di Teheran ha ottenuto di poter progressivamente riacquisire una posizione “normale” all’interno del sistema internazionale.

Mancano ancora molti dettagli, ma l’accordo con l’Iran include un progressivo superamento delle sanzioni, alcune delle quali sono in vigore dal 1979. In cambio di un rallentamento del programma nucleare e dell’accettazione di maggiori controlli internazionali, il governo di Teheran ha ottenuto di poter progressivamente riacquisire una posizione “normale” all’interno del sistema internazionale.

Le ricadute geopolitiche attese a livello regionale sono enormi, ma senza dubbio l’aspetto più rilevante dalla prospettiva italiana è quello energetico. L’Iran, sulla carta, è infatti potenzialmente uno dei più grandi produttori (ed esportatori) di gas e petrolio a livello globale. Le riserve provate iraniane ammontano infatti a 157 miliardi di barili di petrolio e quasi 34.000 miliardi di metri cubi di gas, rispettivamente il 10% e il 17% del totale mondiale.

A questo potenziale corrisponde però una capacità produttiva limitata. Anche quando saranno completamente superate le sanzioni, l’esportazione petrolifera iraniana è destinata nel breve periodo a crescere di poco più di un milione di barili al giorno (0,8 secondo l’Economist), ossia i volumi persi dopo le sanzioni europee del 2012.

L’impatto sui mercati mondiali sarebbe quantomeno marginale, simile a quello dell’instabilità in Libia. Per tradurre le riserve petrolifere in capacità produttiva di rilevanza sistemica (ossia, oltre i 5 Mbbl/g) sarebbero necessarie parecchie decine di miliardi di dollari di investimenti. Tuttavia, anche al netto delle questioni di politica internazionale, l’Iran ha una legislazione particolarmente punitiva nei confronti degli investimenti internazionali nel settore petrolifero e difficilmente si avranno molti operatori pronti a scommettere sul Paese. A maggior ragione date le quotazioni attuali.

Nel caso del gas naturale, i problemi sono ancora più grandi. Attualmente, l’Iran è un importatore netto di gas: quel che arriva dal Turkmenistan è più di quello che va in Turchia. La domanda interna è raddoppiata nell’ultimo decennio, arrivando a superare i 170 Gmc nel 2013 (più di Italia e Germania insieme). Per alimentare esportazioni significative, anche in questo caso serviranno tempo, tecnologie e molti capitali. E anche un po’ di diplomazia, nel caso del maxi-giacimento di South Pars/North Dome, conteso tra Iran e Qatar.

Inoltre, per arrivare ai mercati internazionali, servono infrastrutture grandi e costose. Per il momento il gas naturale liquefatto, sul modello del Qatar, è un’opzione troppo cara e soprattutto tecnologicamente sofisticata, ossia dipendente dagli investimenti esteri.

Un’ipotesi di gasdotto, magari verso l’UE come ipotizza la Commissione europea da anni, dovrebbe invece scontarsi sia coi costi elevati (migliaia di km solo per arrivare in Turchia), sia con il fatto che i tubi dovrebbero attraversare alcune delle aree più instabili del mondo. E questo senza considerare la debolezza di lungo periodo della domanda europea.

Nel complesso, anche se le sanzioni saranno eliminate con una tempistica relativamente stretta, l’impatto atteso sui mercati internazionali – e dunque indirettamente sull’Italia – è destinato a rimanere limitato nel corso dell’attuale decennio.

Per quanto riguarda un orizzonte temporale di più lungo periodo, l’impatto del potenziale iraniano sui mercati internazionali dipenderà dall’esito delle riforme interne al Paese e dalla capacità di offrire garanzie di affidabilità agli investitori internazionali.

In cima alla lista si trovano sicuramente gli operatori cinesi, sempre più dipendenti dalle attività all’estero per soddisfare la domanda dell’economia di Pechino. Chissà – ma è giusto un guess – che l’Iran non possa essere in futuro uno dei terreni su cui testare il funzionamento della nascente Asian Infrastructure Investment Bank.

Secondo i dati riportati da Eurogas, nel 2014 in UE si sono consumati 409 Gmc di gas, con una contrazione dell’11% rispetto al 2013. In totale, i minori consumi sono stati di 51 Gmc: per avere un’idea, è come se l’intera Francia avesse smesso di usare gas.

Nello spazio europeo in senso lato, la Turchia è invece l’unica grande economia ad aver fatto registrare una aumento dei consumi.

La contrazione maggiore si è registrata nei grandi mercati, Germania in testa. A causare la riduzione dei consumi ha contribuito soprattutto il clima particolarmente mite nel primo trimestre, che nel Nord Europa ha portato a un crollo verticale della domanda per il riscaldamento.

La riduzione della domanda ha poi interessato anche la generazione termoelettrica, schiacciata tra le rinnovabili sussidiate da una parte e il carbone a basso costo (sia come materia prima, sia come prezzo dei permessi di emissione) dall’altra.

Anche la difficile situazione economica ha contribuito alla riduzione della domanda, anche se i consumi di gas nel settore industriale sono aumentati in alcuni Paesi, in particolare in Germania. In Italia sono invece rimasti sostanzialmente invariati.

Nel complesso, i dati Eurogas tracciano il quadro di una domanda europea debole, il cui recupero dipende da due ordini di fattori. Dal punto di vista congiunturale, le temperature più rigide hanno già fatto riprendere i consumi per riscaldamento nei primi mesi del 2015, mentre per un aumento dei consumi legato alla ripresa economica occorrerà attendere.

Dal punto di vista strutturale, sarà determinante quanto le politiche a livello europeo porteranno a un aggiustamento degli strumenti impiegati per ridurre le emissioni climalteranti. Se il focus delle nuove misure al 2030 passerà effettivamente dal sussidio delle rinnovabili a una maggiore attenzione per il prezzo del emissioni, il gas naturale nelle generazione elettrica potrebbe tornare a crescere in misura significativa, recuperando almeno in parte il terreno perduto.

Fino ad allora, non ci sarà un gran bisogno di nuove infrastrutture di importazione: quelle esistenti e in costruzione bastano e avanzano. Basta pensare che nel 2010, con meno infrastrutture di oggi, le importazioni erano circa 80 Gmc più alte.

Il momento di attuale eccesso di offerta potrebbe invece essere sfruttato al meglio spingendo per un aumento delle interconnessioni tra le reti europee, per mettere meglio in competizione tra loro i fornitori e aumentare l’efficienza del sistema. La comunicazione sull’Unione dell’energia ne ha parlato: vedremo quanti fatti seguiranno alle parole.