Il governo britannico ha lanciato un nuovo tender per le licenze di sfruttamento degli idrocarburi del Mare del Nord, aprendo nuove aree agli investitori. Due mesi fa il tender precedente ha portato alla concessione di 219 nuove licenze.

Il governo britannico ha lanciato un nuovo tender per le licenze di sfruttamento degli idrocarburi del Mare del Nord, aprendo nuove aree agli investitori. Due mesi fa il tender precedente ha portato alla concessione di 219 nuove licenze.

Il settore petrolifero è un contributore importante per il fisco britannico: i 36 progetti approvati nel 2013 hanno generato circa 6,5 miliardi di sterline (7,8 mld euro) di gettito e altri 5 miliardi di sterline (6 mld euro) di gettito stimato lungo la filiera. Il settore petrolifero britannico, inoltre, impiega 350.000 lavoratori, di cui quasi la metà in Scozia.

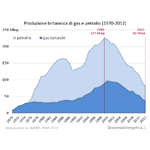

Il settore petrolifero britannico si è sviluppato intorno ai giacimenti del Mare del Nord, che tra gli anni Settanta e gli anni Ottanta ha conosciuto un vero e proprio boom petrolifero: da 2 Mt nel 1975 a 80 nel 1980, fino al record di 165 nel 1986.

L’industria ha conosciuto una seconda giovinezza negli anni Novanta con il gas naturale, passato da una produzione intorno ai 40 Gmc negli anni Ottanta a 76 Gmc nel 1995, fino al record di 116 Gmc nel 2000.

Il declino nel primo decennio del secolo è stato rapido: la produzione aggregata di gas e petrolio è infatti passata dal record di 227 Mtep del 1999 a 82 Mtep nel 2012. Per trovare un livello tanto basso, occorre tornare indietro fino al 1978. E i dati preliminari relativi al 2013 indicano un’ulteriore contrazione del 10%.

A differenza di altri governi europei che preferiscono aumentare la pressione fiscale per sussidiare le rinnovabili, il governo britannico sembra dunque deciso a sostenere la ripresa economica anche sfruttando le riserve presenti nel sottosuolo del Paese e puntando all’efficienza nei consumi.

Si chiude l’anno e come sempre l’imminente cambio di data offre la scusa per fare qualche

Si chiude l’anno e come sempre l’imminente cambio di data offre la scusa per fare qualche